融資租賃ABS出表問題全解析

(來源:江蘇華文融資租賃有限公司)

READING導讀

近年來,租賃資產證券化(ABS)產品飽受關注,租賃ABS不僅可以解決租賃公司融資渠道單一問題,還可以調整租賃公司債務結構,進而充分利用杠桿倍數擴大業務規模。根據CNABS統計數據顯示,2019年上半年,資產證券化市場繼續保持快速增長的態勢。國內共發行資產證券化產品9474.64億元,同比增長38%。其中,租賃ABS發行634.97億元,占比6.7%。在資產證券化過程中,“出表”成為原始權益人非常關注的問題。

1

資產證券化“出表”概念

資產證券化出表,即在財務報表上終止確認已經向特殊目的載體(SPV)轉移的基礎資產。

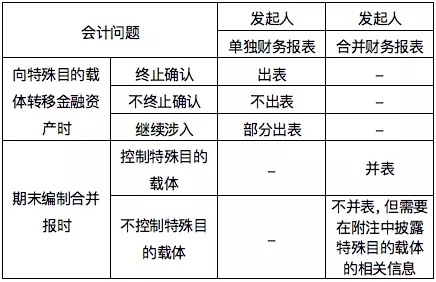

資產證券化出表可以分為兩個層次,包括單獨財務報表層面的出表以及合并財務報表層面的出表。第一層次的出表是基于對基礎資產的判斷,發起人如果能在單獨財務報表上終止確認已向SPV轉移的基礎資產,就實現了單獨財務報表層面的資產出表;第二層次的出表則是基于對特殊目的載體的判斷,在發起人編制合并財務報表時,如果判斷其并沒有對特殊目的載體實施控制,就實現了合并財務報表層面的資產出表。

根據上述判斷,再結合相關會計準則的規定,在資產證券化出表問題上,可能會出現如下表所示的情況。

2

表外資產證券化和表內資產證券化

表外資產證券化以資產支持證券化(ABS)和住房抵押貸款證券化(MBS)為代表,主要做法是將缺乏流動性但具有可預見的穩定現金流的基礎資產,出售給特殊目的載體(SPV),再由SPV以基礎資產為擔保發行證券。其核心主要有兩個方面:一是“真實出售”;二是“破產隔離”。

表內資產證券化以歐洲表內雙擔保債權(CB)為代表,至今已有240多年的歷史。在表內資產證券化過程中,發起人并未將資產真正出售給SPV,基礎資產依然記錄在發起人的財務報表中。當發起企業面臨破產時,該項基礎資產仍要納入破產清算范圍內。

(一)表外資產證券化和表內資產證券化的相同點

第一,都能實現融資的目的,緩解企業的資金壓力。表外及表內資產證券化過程中,原始權益人將基礎資產轉移給SPV后,均可以獲得資產的轉讓款,從而增加了企業的流動性資金,彌補了資金缺口。

第二,專項計劃的交易流程較為類似。一般而言,企業資產證券化均可以拆分為以下幾個步驟:首先,由發起人根據自己的融資需求和資產狀況,將符合要求的基礎資產匯集成一個資產池;其次,由計劃管理人根據發起人的委托建立資產支持專項計劃(SPV),發起人將基礎資產轉移到專項計劃中;再次,SPV與托管銀行、承銷機構、擔保機構等簽訂合同,完善交易結構;最后,SPV通過承銷機構向投資者銷售證券,將募集資金用于支付基礎資產轉讓款,再用基礎資產產生的現金流量按協議向投資者支付本金及利息。在上述過程實施中,還需要律師事務所、會計師事務所、評級機構等多方參與。

第三,均有利于改善期限錯配的問題。表內資產證券化可以設計證券存續期限,使之與基礎資產的期限相同或相近。假如存在基礎資產金額小、期限短,現金流不穩定等情況,則可以通過循環購買、過手攤還等方式使期限更加擬合。而表外資產證券化則已經真正將基礎資產出售,并不會增加負債,也就不存在期限錯配的問題。

(二)表外資產證券化和表內資產證券化的主要差異點:

第一,交易的本質有所區別。表外資產證券化的本質是將基礎資產出售給SPV,轉移了基礎資產所有權上幾乎全部的風險與報酬。而表內資產證券化的本質則是“擔保融資”,發起人仍然保留基礎資產所有權上幾乎全部的風險與報酬。

第二,對資產負債表以及企業運營的影響不同。表外資產證券化采用了出售的方式,因而發起人一方面可以將流動性較差的基礎資產從資產負債表中剔除,另一方面又能增加流動性較好的資產,從而改善流動性,緩解發起機構的資本金壓力,有利于進一步擴大業務規模。表內資產證券化基礎資產仍在發起人的資產負債表中,相當于“擔保融資”,在資產負債表中增加一筆資產的同時增加一筆負債,無法緩解其資本金壓力,但是可以使發起人運營更加穩健,有利于市場穩定。

第三,風險隔離情況不同。在發起人發生破產清算的情況下,表外資產證券化因基礎資產所有權不再屬于發起人,風險與報酬已經幾乎全部轉移,故不會被納入破產清算的范圍,將更有效地保護投資者的權益。而表內證券化的基礎資產在發起人破產清算時仍會被納入清算范圍,不過在實際執行中,發起人破產的概率極小。#p#分頁標題#e#

第四,投資的風險不同。在基礎資產出表后,風險與報酬大多轉移,項目損失對發起人的影響較小,發起人可能不再關心項目管理。又由于信息不對稱的緣故,發起人可能會隱瞞基礎資產的風險狀況,將劣質的資產進行證券化。而假如評級機構又因一系列原因,沒有做出客觀公正的評級,投資者將面臨很大的風險。表內證券化則不同,發生損失時投資者有權向發起人進行追索,故發起人會更加注重項目的管理,將風險控制在一定水平下,不易將風險傳導至資本市場。

3

資產證券化部分出表與完全出表對比

資產證券化部分出表中和了表外資產證券化與表內資產證券化各自的優勢,通過改善交易結構設計,一方面可以大幅度地轉移基礎資產,提高資產流動性,緩解資本金壓力;另一方面還能有效提高發起人收益。

與完全出表相比:

第一,會計處理有所差異。部分出表在會計上采用繼續涉入法進行后續計量,需要根據繼續涉入的程度確認繼續涉入資產與繼續涉入負債,而完全出表則可以終止確認全部基礎資產。

第二,風險自留水平與預期收益不同。部分出表發起人一般會持有更多的次級證券,在自留更多風險的同時可以獲得較高的預期收益,而完全出表則要轉移資產所有權上幾乎所有的風險與報酬,無法保留較高的風險水平,相對收益也較低。

第三,控制權保留情況不同。部分出表的基礎資產控制權仍然保留在發起人手中,而完全出表則存在兩種情況:一是發起人轉移基礎資產所有權上幾乎所有的風險與報酬;二是發起人既沒有保留也沒有轉移基礎資產所有權上幾乎所有的風險與報酬,但是不再保留對基礎資產的控制權。

第四,出表的難度不同。一般而言,完全出表更加困難,因為完全出表需要在實現“破產隔離”的情況下將資產出售給投資者,這對于資產的質量以及發起人信譽狀況等方面要求較高,而部分出表發起人保留了較多的風險,投資者的風險相對較小。

4

租賃資產證券化出表困境及解決辦法

截止到目前,很多信貸資產證券化的項目已實現真實出表,但是在融資租賃方面卻寥寥無幾,其主要原因是融資租賃資產本身的質量難以確定,“完全出表”會導致該產品很難獲得足額認購。

在美國,存在專業且獨立的第三方機構對融資租賃資產以及承租人的風險進行信用評估,使投資人對其投資產品的風險有更準確的認識,風險可以真正跟著資產走,從而實現風險的“真實出表”。而在國內,沒有專業可靠的評估機構對承租人進行評級,特別是基礎資產中包含幾百上千個承租人的情況下,投資人很難識別證券化產品的風險。

在這種情況下,發起人不得不持有部分次級證券為優先級證券承擔風險,以實現產品的成功發行。而在發起人持有過多次級證券的情況下,又會由于沒有轉移幾乎全部的風險與報酬而無法實現“完全出表”。

綜上所述,發起人在合并財務報表層面不出表,在單獨財務報表層面部分出表是一種比較適合融資租賃行業資產證券化的方式。這種出表方式不但具備完全出表方式的部分優勢,如提高資本流動性,緩解資本金壓力等,同時具備表內融資的部分優勢,如保留大部分超額利差等。另外,由于發起人將特殊目的載體并入合并財務報表,有利于加強對資產證券化風險敞口的監督和預防,推動資產證券化業務健康有序發展。

上一篇:國內外飛機融資租賃的主要模式

下一篇:融資租賃人必須掌握的擔保合同知識點(附案例、合同模板)