永贏VS仲利,中小微雙雄的共同點是……

為什么市面上中小微(SME)做的好的是仲利國際與永贏租賃?從前大家以為是臺資公司特殊的文化背景,但在永贏金租后起直追時,一家臺資與國企的雙雄組合,開始讓大家沉思了。為什么是他們?而不是傳統上大家認為應該是產業租賃的王者,甚至是較靈活的民企租賃做好這塊中小微市場的藍海市場,利率高且同質化競爭相對少,風險還可控。

人海戰術:仲利和永贏的共同點

前幾年,因為城投項目的不確定性開始有許多租賃公司進入中小微市場試水。但今年開始,為人所熟悉的老牌租賃公司,在今年景氣波動時開始紛紛退出中小微市場。仲利與永贏則是逐步擴大市占率,利潤履創新高,市場呈兩極化分配。回過頭來看這現象會發現,仲利與永贏最大的共性恰好是他們與傳統產業租賃最大的差異,就是他們都沒真把自己當租賃公司,而更偏向銀行的角度。

仲利前身是臺灣某家銀行的租賃部門,企業愿景是亞洲財務公司,在臺灣租賃產品的比重降到甚低,在大陸更是設立大量的分公司,就象是大量的小型支行,將前臺與中臺都放到前線,人資、財務、IT等后臺則留在了總部。

永贏則是以寧波銀行的經理為支點,利用網點的營銷網路優勢,深化區域滲透度,將租賃的業務人員視為銀行的下沉支部,利用監管給予租賃較高的信用價差空間做切入,把租賃物當成了形式,能應付監管即可。

兩者都是以區域為支點,業務以短半徑的營銷距離與當地產業聚集雙軌并進,提高獲客效率,風控則以在地化的風控技術,做區域差異化的風控管理。

他們最大的共通點就是大量的業務與風控的人海戰術,建立大量的樣本數,逐步的減少審批人員的人為判斷范圍,建立半自動審批系統。簡單來說,中小微客群的特征就是信息不對稱,所以風險技術就是將部份硬化的軟信息成為總部控管的風險評價系統,另一部份難以完全硬化的軟信息則做為半自動的人工操作做內控授權管理,流程管理貫穿前中后臺,形成總部與支部的矩陣式流程。如此的流程管理也成為量化系統的一部份,成為了宏觀風險管理的一環。可拉高效率,還能有效降低客戶經理內外勾結的道德風險。

三步走做好宏觀風險管理

宏觀風險管理的步驟上可分成三部曲,一是針對還款意愿的反欺詐系統,二是針對還款能力的大數據風險評價系統,在前者的處理上,多數用人工方式處理。后者則是利用統計學方法,建立回歸模型,針對錨定客群找出原始變量與組合變量。這些數據構成了信用減值模型,也就是風險成本。如果把這些數據比喻成金礦,而將處理數據的各種模型視為冶煉技術,那么在一般情況下,金礦會比冶煉技術重要的多。因為在現代科技中,處理模型的門檻其實是相對低的,許多銀行也陷入了客群標準化,數據同質化競爭。

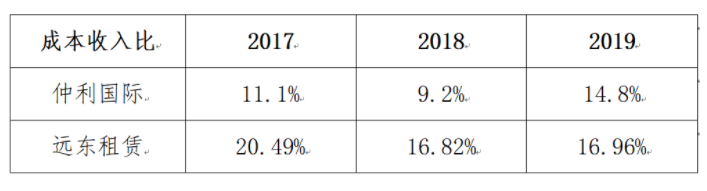

最后一個步驟則是商業的可持續性,因為中小微企業的單案金額低,作業成本一不小心就大于風險成本,于是成本優化就成為重要考量。不以人員比例做控管,而是用成本與收入占比做為效益衡量標準。國資背景的公司治理往往有薪酬總額的限制,于是也衍生出許多人力成本與業務成本表外轉換的變通方法。作業成本也是風險識別成本中的一環,與風險成本本質是矛盾與沖突的,如何平衡這些數據也是宏觀風險管理的一部份。

中小微雙雄的客群設定

互聯網獲客則是銀行所偏好,租賃公司很難做到,除了銀行有監管特許的大數據接口優勢,更因為兩者定義的小微單案金額差距甚大,銀行所說的小微指的是幾萬或幾十萬的個體工商戶,決策流程單純,但租賃的小微客戶畫像是決策流程長,很難在線上成交,這也是為什么市面上的互聯網金融很少涉足TO B業務,監管對租賃也有諸多涉個的限制性措施。

仲利把客群設定在100-1500萬內,中位數在300-500萬之間,但平均數權200萬,兩者有顯著偏差,代表仲利客群較廣,并實施客群管理,做了差異化的風險定價,不同的風險給予不同的價格,實施總量管理。永贏則從某一客群切入,均數與中位數接近,都在100萬左右。但寧波銀行原本是不做信用部位的,下沉永贏租賃后,即使是同樣的客戶,因為產品定位不同,帶來了信用利差空間的變化,也讓永贏租賃重新拿回在銀行端失去的風險定價。

金融機構對中小微市場的下沉,即是一場金融機構的回歸本源,重新拿回風險定價權,以傳統銀行征信角度出發,僅把設備與房產當作影響違約的因子之一,而不是全部。著眼于中小微企業的信息不對稱的難點做系統性的降維打擊,而不是試圖將單個項目完全清除信息不對稱。譬如傳統產業租賃是每一個項目都要看的清清楚楚,只挑又大又好的客戶,客戶擁有議價權,承作利率低,所以風險容忍度低,十個客戶只要看走眼半個就是失敗。

中小微市場的做法則是倒過來,抓大放小,以宏觀的風險管理與資產管理前行引導營銷與風控人員,而不糾結在單個項目上優劣,即是用宏觀思維與流程管理降低因為中小微項目的信息不足而有的各種沖突與效率耗損,換句話說就是用系統性的方法降維打擊。

譬如其中一個方法是仲利與永贏都用高強度與綿密的工作方式將效率最大化,重新設計標準化工作流程,用多軌并行簽報的方式兼顧操作風險的控制與效率極大化,仲利更是在審批制度上的設計上巧妙的平衡業務與風控。兩者都用效率跑贏了市場,就是跑贏了違約率的波動速度。流程設計與管理是做好中小微市場的重中之重。

租賃公司如何做好中小微市場?

宏觀風險管理另一個思維就是獲客轉化率指標的交錯控制,中小微項目的單個項目的風控技術不難,產業租賃能擁有看準1億的項目的高超風險技術,卻不一定能做好1000萬以內的中小微項目,因為中小微項目的信息缺失,如同巧婦難為無米之炊,當信息缺失時,盡調就像一場拍腦袋的算命,業務與風控無止盡的公說公有理,婆說婆有理。甚至會產生銀行里著名的「信用悖論」。即是經營專業化與風險分散化的信用悖論。造成的結果就是無盡的追求個案風險愈低,卻會造成總體風險愈高。當中小微企業發生風險時,違約項目往往不是像產業租賃所經驗的是一顆顆的石頭滾落,而因為中小微企業抗風險能力較低,違約容易傳染而成為泥石流。退出中小微市場的租賃公司大多基于此原因。

所以能做好中小微市場的租賃公司往往以另一種思維降維打擊,運用大數法則的原理做資產管理,把進件量當作水閥,不只是出水量的品質要監測,進水的水質也要監測,控制錯殺與錯放的置信區間。個中原理是中小微企業的好與壞不是建立在放諸四海皆一致的絕對標準,無法用絕對標準建立審批系統,但能用另一種相對標準建立審批系統,因為中小微企業的生存是一場集體賽跑的競賽,誰跑的快誰就生存的下來,景氣周期也影響了淘汰率,譬如景氣周期向上時,資產負債率的違約距離,與景氣下行時的違約距離是截然不同的。甚至組合變量也產生了門檻變化,產業景氣周期的變化除了總體經濟指標可放入模型觀測外,還可用小樣本分析法預測資產池里的項目未來的違約變化。

在中小微市場許多地方往往與產業租賃的經驗相反。譬如營銷與風險是一體兩面。營銷好的公司,資產品質就好,反之亦然,這也是大數法則的結果。營銷不好的公司,往往資產品質也不好。中小微企業大多是民企,不只產業有周期,企業本身也有生命周期,在幾個時間段會有產生非銀金融的需求,上行段與下行段都有可能,如果在剛剛產生需求時就獲到客戶,利率就能比后面進入的高,也能比別人快一步下車,風險還能比別人低。這就是在中小微市場的快者為王的意思,效率不只是因為滿足在營銷端的客戶資金需求,本質是對中小微企業信息不對稱,做的其中一種系統性降維打擊。

如果只研究產業周期,而忽略了企業生命周期就會忽略了在產品定位的最后一里路。不只是什么時候上車,也是什么時候要下車。租賃做為銀行的輔助性金融產品,就象是陪了企業走了一段路,這一段路可能是向上的,直到企業IPO停止了租賃往來。也可能是向下的,租賃停止了與企業往來。定位在哪一段生命周期進入與退出策略,也是租賃公司的客群與價格定位策略之一,筆者在檢視十年前的客戶,有三分之二都已經不復存在,但筆者所在的租賃公司當年并未遭受到顯著損失,因為它不斷的尋找新客戶即時的汱換掉較弱的客戶了。

附:中小微企業信貸周期:

圖:仲利國際2016-2020年財務資料(經KPMG審計)

此為仲利國際經KPMG審計的財務資料,筆者將新增合同做為風險指針還原進五級分類資產測算得出的資產遷徒,仲利國際在2012年開始不良資產開始大幅上升,故2012-2015年新增投放放緩,在2013-2014年的不良資產到達高峰,2016年開始好轉,新增投放加速,用利潤核銷大量不良資產。2018年后業務新增資產大幅上升,但違約資產的增速大于生息資產增速代表新增資產的資產品質劣于以往,代表資產品質的高峰估計在2017年左右。此周期與大環境景氣周期大致有1-2年的風險遞延吻合,債權比景氣周期遞延,中小微企業又比大企業前行反應,此周期也與銀行制造業的不良資產的信貸風險周期大致吻合。

作者:賴以涵

上一篇:如何確定融資租賃物是否符合商業目的或交易條件呢

下一篇:中小微,涉暴力催收?